如约而至。

9月24日,证监会发布《关于深化上市公司并购重组市场改革的意见》(简称《并购改革意见》)。当天上午,证监会主席吴清在新闻发布会中提及,将很快发布关于促进并购重组的六条措施,直到晚上正式出炉。

具体来看,《并购改革意见》共分六条——

一是支持上市公司向新质生产力方向转型升级;二是鼓励上市公司加强产业整合;三是进一步提高监管包容度;四是提升重组市场交易效率;五是提升中介机构服务水平;六是依法加强监管。

当中一些细节,留给VC/PE圈深刻印象,也令人鼓舞。

鼓励私募投资基金参与并购重组

《并购改革意见》中具体提到:

资本市场在支持新兴行业发展的同时,将继续助力传统行业通过重组合理提升产业集中度,提升资源配置效率。对于上市公司之间的整合需求,将通过完善限售期规定、大幅简化审核程序等方式予以支持。同时,通过锁定期“反向挂钩”等安排,鼓励私募投资基金积极参与并购重组。

而同一时间发布的《关于修改〈上市公司重大资产重组管理办法〉的决定(征求意见稿)》中,对于锁定期反向挂钩做了进一步阐释:

私募基金投资期限满5年的,第三方交易中的锁定期限由12个月缩短为6个月,重组上市中作为中小股东的锁定期限由24个月缩短为12个月。

此举为更好培育耐心资本,促进“募投管退”良性循环。

此外,《上市公司重大资产重组管理办法》将第十条修改为:“鼓励依法设立的并购基金、股权投资基金、创业投资基金、产业投资基金等私募投资基金参与上市公司并购重组。”

支持跨行业并购

允许收购未盈利资产

此次开启跨界并购的大门。《并购改革意见》中具体提到:

支持科创板、创业板上市公司并购产业链上下游资产,增强“硬科技”“三创四新”属性。支持运作规范的上市公司围绕产业转型升级、寻求第二增长曲线等需求开展符合商业逻辑的跨行业并购,加快向新质生产力转型步伐。

此前,上市公司跨界并购一直被持有审慎态度,一位从业人员总结道:“科创板严禁跨界并购,创业板谨慎跨界并购,主板适度跨界并购”,直到此次对上市公司跨界并购“松绑”。

同时,也放开了对未盈利资产的收购要求:

支持上市公司结合自身产业发展需要,在不影响持续经营能力并设置中小投资者利益保护相关安排的基础上,收购有助于补链强链、提升关键技术水平的优质未盈利资产。

此前“科创板八条”明确科创板公司可以收购优质未盈利企业,此次《并购改革意见》将这一政策举措扩大至所有板块。

为突破关键核心技术的科技企业“开绿灯”

《并购改革意见》指出要提高监管包容度,简化审核程序。证监会将在尊重规则的同时,尊重市场规律、尊重经济规律、尊重创新规律,对重组估值、业绩承诺、同业竞争和关联交易等事项,进一步提高包容度,更好发挥市场优化资源配置的作用。

在“提高支付灵活性和审核效率”环节,提出:

建立重组简易审核程序,对上市公司之间吸收合并,以及运作规范、市值超过100亿元且信息披露质量评价连续两年为A的优质公司发行股份购买资产(不构成重大资产重组),精简审核流程,缩短审核注册时间。

用好“小额快速”等审核机制,对突破关键核心技术的科技型企业并购重组实施“绿色通道”,加快审核进度,提升并购便利度。

眼下,经济发展的一个核心主题是推动高质量发展。此次并购六条支持上市公司围绕科技创新、产业升级布局,对于突破核心关键技术,发展新质生产力的决心溢于言表。并购交易核心不是简单套利,归根到底是底层资产如何通过赋能和产业链重构在内的各种方式,实现价值的再造或者价值释放。

对于一级市场大量科技创业公司而言,有望迎来一个畅通退出通道。

前路漫漫

并购重组是资本市场的大事,尤其在一级市场普遍面临退出之困的当下,并购更是被视为退出通道,创投圈对此寄予厚望。

梳理下来,从新“国九条”明确表示要加大并购重组改革力度,多措并举活跃并购重组市场,并“鼓励上市公司聚焦主业,综合运用并购重组、股权激励等方式提高发展质量”,到此次“千呼万唤”的并购六条,并购市场正在掀开崭新一页。

当然,并购的困境也摆在眼前。在今年与投资人的交流中,大家频繁提到:这几年市场上并购需求愈发强烈,可供并购的标的也越来越多。但现实情况是,并购交易的数量没有呈现井喷式的增长。

正如清科研究中心数据显示,2024年上半年国内完成893起并购,金额达2094亿元,同比分别下降28.5%和52.8%,并购交易达成的难度明显增大。

显然,被寄托厚望的并购市场面临着一个悖论:优质的资产卖出去可能会被压价,不好的项目又可能卖不出去。

此外并购另一个困境还在于,卖方和买方对估值的预期差异过大而不能成交——此前积累过高的估值泡沫和资产价格大幅回调,使得买卖方估值预期严重错配。因此,大家的出手越来越谨慎,交易的达成越来越困难。

正如多位投资人反复提及,并购交易流程复杂,周期漫长,国内并购行业的持续发展,也需要突破长期本土资金供给的制约因素。就在昨天的会议上,证监会主席吴清表示,将发布中长期资金投资入市的指导意见,努力会同各方面畅通私募股权创投基金“募投管退”各环节循环。

中国本土的并购江湖才刚刚拉开帷幕。

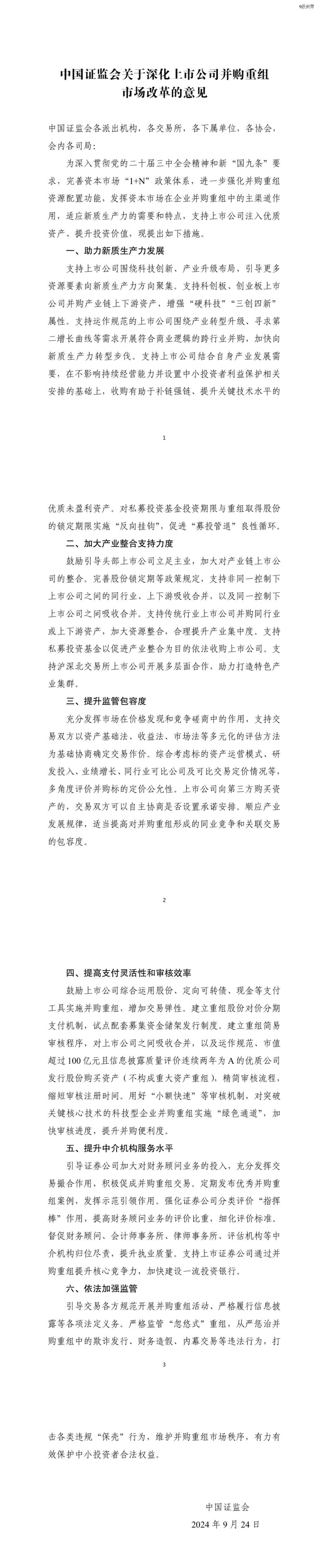

附《关于深化上市公司并购重组市场改革的意见》全文:

在刘刚看来,降息为中国货币政策提供空间,有助于缓解资金外流与汇率压力,降低企业融资与财务成本,同时能够提振出口企业需求,亦可能带动香港货币政策的同步进行。与之相对,从投资角度而言专业股票配资免费,短期可以关注成长与出口链,中期聚焦高分红和科技成长主线。